Δικαίωμα αγοράς (call option) είναι ένα συμβόλαιο που δίνει στον κομιστή το δικαίωμα, αλλά όχι την υποχρέωση, να αγοράσει από τον εκδότη ένα υποκείμενο χρεόγραφο σε μία συγκεκριμένη τιμή εξάσκησης (strike price), μέχρι την ημερομηνία λήξης του, με αντάλλαγμα μία αμοιβή (premium).

Δικαίωμα Αγοράς (call option) και κέρδη

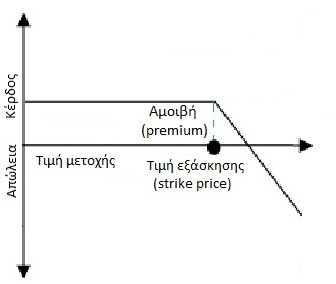

Ο εκδότης του δικαιώματος αγοράς (call option) αναμένει ότι η αγοραία τιμή του υποκείμενου χρεογράφου θα πέσει κάτω από την τιμή εξάσκησης πριν την ημερομηνία λήξης, οπότε το κέρδος του θα είναι η αμοιβή για το δικαίωμα.

Ακόμα κι αν η τιμή ανέβει αρκετά, ο εκδότης είναι υποχρεωμένος να πουλήσει στην τιμή εξάσκησης κι έτσι από ένα σημείο και μετά θα αρχίσει να έχει ζημιά.

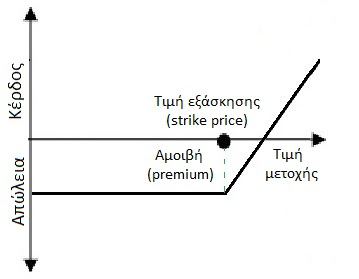

Αντίθετα ο αγοραστής του δικαιώματος αγοράς (call option) περιμένει ότι η τιμή του υποκείμενου χρεογράφου θα ανέβει πάνω από την τιμή εξάσκησης πριν την ημερομηνία λήξης, οπότε θα βγάλει κέρδος είτε πουλώντας το δικαίωμα (option), είτε εξασκώντας το.

Αν η τιμή πέσει αρκετά ο επενδυτής θα έχει ζημία ίση με το premium που πλήρωσε στον εκδότη.

Έτσι ένα δικαίωμα αγοράς (call option) αποκτά μεγαλύτερη αξία καθώς η τιμή του υποκείμενου χρεογράφου ανεβαίνει σε σχέση με την τιμή εξάσκησης.

Παράδειγμα:

Ένας επενδυτής αγόρασε 50€ ένα δικαίωμα αγοράς (call option) για 100 μετοχές, με τιμή εξάσκησης στα 20€:

- Αν η τιμή ανέβει στα 30€ κι εξασκήσει το δικαίωμα, θα μπορεί να αγοράσει 100 μετοχές στην τιμή των 20€ από τον εκδότη του call option μέσω του συμβολαίου και να τις πουλήσει απευθείας στην αγορά για 30€, βγάζοντας κέρδος 950€ (100*(30-20)-50), όπου 50, τα χρήματα που πλήρωσε ο επενδυτής για να αγοράσει αυτό το δικαίωμα (option).

- Αν η τιμή πέσει στα 10€, ο επενδυτής δεν θα εξασκήσει το δικαίωμα, γιατί ενώ μπορεί να αγοράσει από τον εκδότη τις μετοχές για 20€, τον συμφέρει να τις αγοράσει από την αγορά για 10€. Σε αυτή την περίπτωση ο επενδυτής χάνει τα χρήματα που πλήρωσε για να αγοράσει το δικαίωμα (-50€).

Εφόσον με το δικαίωμα αγοράς η τιμή και ο πωλητής για το υποκείμενο χρεόγραφο είναι εξασφαλισμένα, χρησιμοποιούνται για την αντιστάθμιση κινδύνου (hedging) σε περίπτωση εκτεταμένης ζημιάς.

Κατηγορίες Συμβολαίων Δικαιωμάτων Προαίρεσης (options)

Οι όροι εξάσκησης του δικαιώματος διαφέρουν ανάλογα με τον τύπο του:

- American option, μπορούν να εξασκηθούν οποιαδήποτε στιγμή μέχρι την λήξη τους.

- European option, μπορούν να εξασκηθούν μόνο κατά την λήξη τους.

- Bermudan option, μπορούν να εξασκηθούν μόνο σε συγκεκριμένες ημερομηνίες πριν ή κατά την λήξη τους.

- Barrier option, μπορούν να εξασκηθούν μόνο αν η τιμή του υποκείμενου τίτλου ξεπεράσει ένα συγκεκριμένο επίπεδο.

- Exotic option, είναι τα option που περιλαμβάνουν σύνθετες χρηματοδοτικές δομές.

- Vanilla option, ονομάζεται κάθε option που δεν είναι exotic.

- Currency option είναι το συμβόλαιο που παρέχει στον δικαιούχο την ευχέρεια να αγοράσει ή να πωλήσει ένα συγκεκριμένο νόμισμα, σε συγκεκριμένη τιμή κατά τη διάρκεια μιας συγκεκριμένης χρονικής περιόδου για κάλυψη έναντι του συναλλαγματικού κινδύνου.

- Basket option είναι το συμβόλαιο που πληρώνει με βάση τη συνολική αξία ενός καλαθιού χρηματοοικονομικών στοιχείων (underlying basket).

- Equity basket option είναι ένα option επί ενός χαρτοφυλακίου που αποτελείται από περισσότερες από μία μετοχές ή δείκτες της χρηματιστηριακής αγοράς. Τα χαρτοφυλάκια ή τα καλάθια των μετοχών μπορεί να περιέχουν μετοχές από μία ή περισσότερες βιομηχανίες, ή ενδέχεται να είναι σχεδιασμένα ώστε να αντιγράφουν ευρύτατους δείκτες της αγοράς.

- Dual currency option, παρέχει την ευχέρεια διακανονισμού σε ένα από τα δύο συμφωνηθέντα νομίσματα ανάλογα με την προτίμηση του αγοραστή του συμβολαίου.

- Double option, παρέχει την ευχέρεια είτε της αγοράς ή της πώλησης ενός μέσου σε μια καθορισμένη τιμή. Η άσκηση του δικαιώματος πώλησης προκαλεί τη λήξη (expiration) του δικαιώματος αγοράς και η άσκηση του δικαιώματος αγοράς προκαλεί τη λήξη του δικαιώματος πώλησης.

- Index option είναι ένα συμβόλαιο δικαιώματος προαίρεσης που έχει σαν υποκείμενο μέσο ένα χρηματιστηριακό δείκτη, επιτρέποντας σε ένα επενδυτή να αγοράσει ή να πωλήσει το καλάθι των μετοχών που αντιπροσωπεύει ένας χρηματιστηριακός δείκτης σε καθορισμένη τιμή και σε συγκεκριμένη ημέρα. Το index option επιτρέπει στον επενδυτή να διαπραγματεύεται σε μία χρηματιστηριακή αγορά χωρίς να είναι υποχρεωμένος να αγοράσει ατομικά όλες τις μετοχές της αγοράς ή του δείκτη.

Η διάκριση δεν έχει να κάνει με τον τόπο διαπραγμάτευσης των συμβολαίων δικαιωμάτων προαίρεσης, δηλαδή american options μπορούν να διαπραγματεύονται σε ευρωπαϊκές αγορές και european options μπορούν να διαπραγματεύονται στις αμερικάνικες αγορές.

Οι θέσεις που μπορεί να πάρει ένας επενδυτής στα δικαιώματα είναι οι ίδιες με τα συμβόλαια μελλοντικής εκπλήρωσης (ΣΜΕ), δηλαδή θέση αγοράς (long position) και θέση πώλησης (short position).

In the money/At the money/Out of the money

Ένα δικαίωμα αγοράς (call option) είναι:

- in the money όταν η τιμή εξάσκησης (strike price) είναι χαμηλότερη από την αγοραία τιμή του υποκείμενου αξιογράφου.

- at the money όταν η τιμή εξάσκησης (strike price) είναι ίση με την αγοραία τιμή του υποκείμενου αξιογράφου.

- out of the money όταν η τιμή εξάσκησης (strike price) είναι υψηλότερη από την αγοραία τιμή του υποκείμενου αξιογράφου.

Το call option είναι το αντίθετο του put option.

Αποδόσεις και κίνδυνος επιτοκίων

Έντοκα γραμμάτια του Δημοσίου

Ομόλογα Δημοσίου

Εταιρικά / Εμπορικά ομόλογα

Μετοχές

Warrants

Options

Futures – Forwards